Hoa Sen Group vay nợ 16.000 tỷ, gấp hơn 4 lần vốn chủ: Thế chủ động hay cơn bĩ cực của "ông trùm" tôn Việt?

Tình hình hiện tại với nợ vay tăng, áp lực cạnh tranh lớn, cổ đông nội bộ thoái vốn…có thể là cơn bĩ cực của ông vua tôn Việt, cũng có thể là bài toán đổi ngắn hạn lấy dài hạn – nôm na Hoa Sen hoàn toàn ở thế chủ động.

Từng là một đơn vị làm ăn tăng trưởng với những chia sẻ đầy tự hào, quyết liệt của Chủ tịch Lê Phước Vũ, Hoa Sen Group (HSG) đến nay thực sự là một câu đố.

Vì sao là câu đố?

Bởi bức tranh đang chưa rõ ràng, nợ vay tăng, áp lực cạnh tranh lớn, cổ đông nội bộ thoái vốn… chỉ là một mặt của vấn đề; mặt còn lại là doanh số Hoa Sen vẫn tăng, hệ thống phân phối dần phủ sóng dày đặc, chưa kể phía lãnh đạo quyết tâm đến cùng với dự án Cà Ná là một mắc xích quan trọng khép kín được chuỗi giá trị – điều mà bất kỳ doanh nghiệp dẫn đầu nào cũng đặt mục tiêu.

Như vậy, tình hình hiện tại cũng có thể là cơn bĩ cực của ông vua tôn Việt, cũng có thể là bài toán đổi ngắn hạn lấy dài hạn – nôm na Hoa Sen hoàn toàn ở thế chủ động.

Hạ hồi phân giải vấn đề, đầu tiên sẽ là những khúc mắc (cơn bĩ cực và chuyển động các khoản nợ vay?), phần còn lại là những điểm sáng từ khó khăn của Tập đoàn (thế chủ động).

Cơn bĩ cực

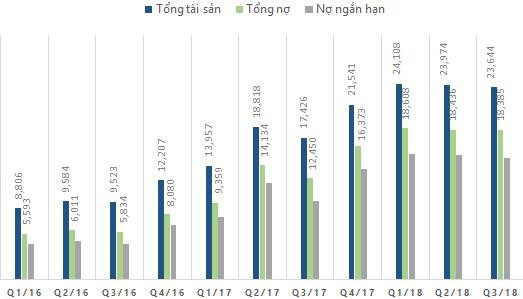

(1) Thứ nhất, thoạt nhìn chúng ta đều thấy hiện tượng nợ vay đè nặng lên doanh nghiệp, khi mà dư nợ cứ ngày một tăng đến lúc thị trường bắt đầu quan ngại, cuối quý 3/2018 tổng dư nợ vay hơn 15.880 tỷ với 12.420 tỷ nợ ngắn hạn và 3.460 tỷ nợ dài hạn, gấp hơn 4 lần mức vốn góp chủ sở hữu 3.850 tỷ đồng!

Hiểu nôm na, đòn bẩy tài chính từng là vũ khí lợi hại đến nay đang ở bờ vực mất cân đối. Bằng chứng là chi phí lãi vay tăng không kiểm soát, riêng quý 3 (1/4-30/6/2018) ghi nhận tăng những 40% lên 190 tỷ đồng, tính lũy kế thì tăng một mạch từ mức 330 tỷ lên hơn 577 tỷ đồng, tức “độn” gấp đôi cùng kỳ. So với lợi nhuận gộp mức “ngốn” là hơn 18%. Tức, lợi nhuận thu từ việc bán hàng kinh doanh, Hoa Sen đang chi một phần năm (20%) để trả lãi ngân hàng!

Trong cơ cấu nợ, nợ vay gần như chiếm tỷ trọng toàn bộ và quyết định tốc độ gia tăng tổng nợ doanh nghiệp, tương ứng mức chi phí lãi vay tăng nhanh như đề cập ở trên.

Tài sản và tổng nợ Hoa Sen giai đoạn 2016-quý 2/2018 (Đvt: Tỷ đồng)

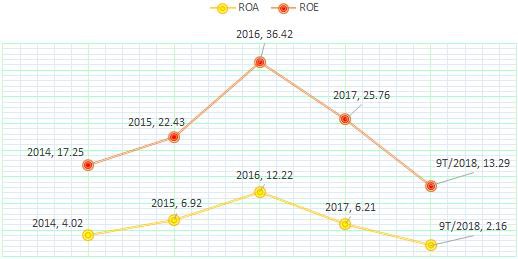

Xét về chỉ tiêu tài chính, cả ROA và ROE đang sụt giảm mạnh, trong đó ROA giảm nhanh khiến chênh lệch giữa hai chỉ số ngày càng xa, cho thấy mức độ hiệu quả của đòn bẩy tài chính đang giảm. Chi tiết, tính đến ngày 30/6/2018, ROA Tập đoàn là 0,35, trong khi cuối nien độ 2016-2017 vẫn còn trên 1, ở mức 6%! ROE tương ứng 13%, trong khi cuối niên độ tài chính trước đó đến 26%! Như vậy, mặc dù doanh số vẫn duy trì song hiệu quả thì dẹo dặt.

Nhìn lại giai đoạn từ niên độ 2013-2014, hoạt động của Hoa Sen tỏ ra rất hiệu quả, đi cùng với tổng tài sản tăng, quy mô tăng là mức sinh lời cũng tăng đáng kể, ROE từ 17% (2013-2014) tăng lên đến 36,5% (2015-2016), ROA cũng tăng hơn 8 điểm phần trăm lên 12%. Tuy nhiên, kể từ đỉnh năm 2016, câu chuyện bắt đầu đi ngược, cùng với nghi vấn mất cân đối nợ/vốn là tỷ suất sinh lời sụt giảm nặng nề, cuối quý 3 niên độ tài chính 2017-2018 ROA và ROE lần lượt giảm hơn 10 và 23 điểm phần trăm.

Biến động tỷ suất sinh lời (ROA và ROE) của Hoa Sen giai đoạn 2014-quý 3/2018 (Đvt: %)

(2) Thứ hai, liên quan đến hàng tồn. Nhắc lại, hàng tồn ở mức cao từng là chiến lược tối ưu của Hoa Sen những năm giá thép cuộn cán nóng (nguyên liệu sản xuất) tăng mạnh khiến Tập đoàn hưởng lợi lớn nhờ đầu vào giá thấp. Tuy nhiên, biến động thị trường khiến Chủ tịch Lê Phước Vũ không kịp trở tay, giá thép thị trường giảm đến 12% thời gian qua, Hoa Sen lại mắc kẹt với lượng tồn kho lớn, khoảng 8.300 tỷ tính đến cuối quý 3 niên độ tài chính hiện hành.

(3) Thứ ba, một yếu tố khác ảnh hưởng đến biên lãi của “ông trùm” Hoa Sen chính là chiến lược giá thấp để duy trì phong độ thị phần, cũng bắt đầu từ niên độ tài chính 2016-2017 khi thị phần tôn của Hoa Sen giảm từ 40% vào năm 2012 chỉ còn 33% đến năm 2016. Không thể phủ nhận chiến lược này có mang lại mức tăng trưởng về doanh số cho Hoa Sen, thị phần cũng cải thiện lên 34% cuối năm 2017, nhiều ý kiến cho rằng 1% thì không đáng kể nhưng trong bối cảnh đối thủ ngày càng nhiều và càng mạnh, chúng ta phải đồng ý tăng thị phần tức là cả một vấn đề.

Song, khi mà gánh nặng chi phí tăng cao, áp lực chi phí khấu hao cũng lớn hơn thì chiến lược trên thực tế không mang lại hiệu suất, khi mà doanh số tăng nhưng biên lãi gộp giảm mạnh từ 17,2% (30/6/2017) chỉ còn 12,5% (30/6/2018). Kết quả là, ROA và ROE giảm như đã đề cập.

Chuyển động các khoản nợ vay

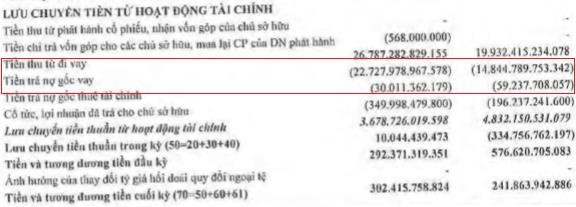

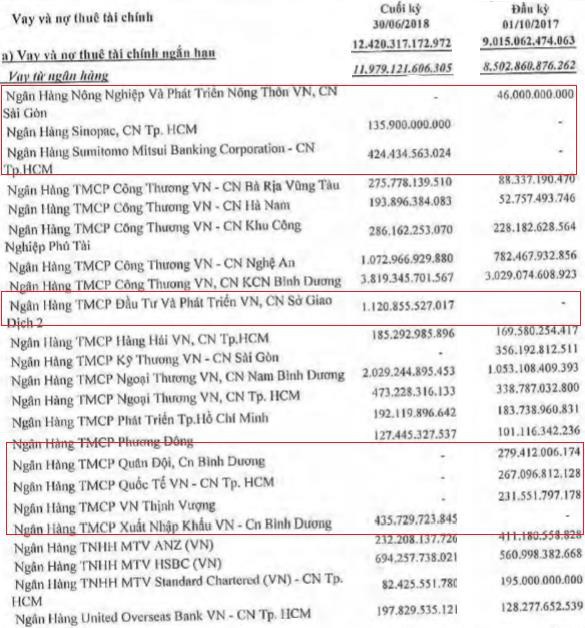

Phân tích sâu về cơ cấu và chuyển động dư nợ của Hoa Sen, trong kỳ nợ vay tăng, song chiều ngược lại vẫn giảm với lượng lớn, thậm chí Tập đoàn tất toán được nợ gốc hàng trăm tỷ tại Agribank, Techcombank, MBBank…

Cụ thể, ghi nhận trên báo cáo lưu chuyển tiền tệ của Hoa Sen, tổng tiền thu về từ đi vay ghi nhận 26.787 tỷ đồng, ngược lại Tập đoàn cũng chi ra 22.728 tỷ đồng trả nợ gốc.

Trên bảng thuyết minh, ghi nhận trong kỳ Hoa Sen đã tất toán được khoản vay ngắn hạn 46 tỷ tại Agribank – chi nhánh Sài Gòn, hơn 356 tỷ nợ gốc ngắn hạn tại Techcombank – chi nhánh Sài Gòn, 279 tỷ tại MBBank – chi nhánh Bình Dương, 267 tỷ tại VIB – chi nhánh Tp.HCM và 231,5 tỷ tại VPBank.

Ngược lại, bên cạnh việc tăng nợ gốc ngắn hạn tại các ngân hàng đối tác hiện hữu mà đa số là Vietinbank, Hoa Sen còn phát sinh các khoản vay mới tại các nhà băng ngoại. Liệt kê có khoản 136 tỷ nợ ngắn hạn tại Ngân hàng Sinopac – chi nhánh Tp.HCM, 424 tỷ tại Ngân hàng Sumitomo Mitsui Banking Corporation – chi nhánh Tp.HCM. Đồng thời, Hoa Sen cũng tăng nợ vay tại các chi nhánh Vietinbank, vay mới 1.121 tỷ ngắn hạn tại BIDV – chi nhánh Sở giao dịch 2, gần 436 tỷ tại Eximbank – chi nhánh Bình Dương.

Như vậy, hiện chủ nợ lớn nhất của Hoa Sen là Vietinbank (cả ngắn lẫn dài hạn) và đa số các ngân hàng ngoại. Trong kỳ Hoa Sen cũng dần chuyển nợ của mình tại những ngân hàng TMCP tư nhân như Techcombank, MBBank, VPBank và đơn vị Nhà nước Agribank sang tăng dư nợ tại nhà băng ngoại hiện hữu, đơn cử là HSBC.

Dĩ nhiên, chưa có lý giải cụ thể nào cho động thái trên, có thể những đơn vị tư nhân đến hạn buộc Hoa Sen phải tất toán khoản vay, hoặc Tập đoàn chuyển sang các ngân hàng có ưu đãi tín dụng cao hơn, đặc biệt việc phát sinh những khoản vay mới trong gắn hạn sẽ giảm thiểu phần nào áp lực lãi cho Tập đoàn.

Thế chủ động

Song, mọi chuyện không hẳn bi quan, việc Hoa Sen đang mở rộng hệ thống với nhiều chi nhánh mới cùng với chiến lược giá thấp để tăng thị phần đang tỏ ra có hiệu quả. Kinh doanh cho thấy sản lượng tiêu thụ tôn trong nước tăng mạnh 42,4%.

Về mặt quy mô, tính đến hiện tại Tập đoàn có đến 410 chi nhánh toàn quốc, tiến sát đến mục tiêu đặt ra tại ĐHĐCĐ năm nay. Mạng lưới có 4 công ty liên kết và 16 công ty con, đội ngũ nhân lực cũng khá mạnh, thực tế cho thấy áp lực chỉ tiêu Tập đoàn đặt ra rất khất khe, đội ngũ bán hàng được làm mới liên tục.

Giới phân tích vẫn đánh gia cao mạng lưới cửa hàng tiêu thụ của Hoa Sen, dự kiến nâng số lượng chi nhánh lên 450 chi nhánh vào cuối năm nay (tức là vào tháng 9/2018), việc phải hy sinh lợi nhuận là điều mà Tập đoàn đã chọn để đổi lại việc củng cố thị trường.

Quan trọng không kém, phía ngân hàng vẫn giải ngân đều đặn cho Tập đoàn, có nghĩa khả năng tài chính của Hoa Sen vẫn đảm bảo yêu cầu của các nhà băng.

Còn nữa, chúng ta đều biết rằng, thị trường tôn cũng như thép nói chung đang gặp rất nhiều vấn đề liên quan đến tính bảo hộ toàn cầu, những vụ kiện chống bán phá giá, những nghi vấn “đội lốt” hàng Trung Quốc đầy rẫy… Vậy, trong bối cảnh đó tất yếu doanh nghiệp trong ngành phải quay về với thị trường nội địa, ít nhất là trong vòng 1-2 năm sau biến động, và phát triển thị trường nội địa không đâu khác chính là chiến lược xuyên suốt của Hoa Sen!

Và, hơn hết là Hoa Sen không hề có bất kỳ giải trình hay động thái gì mặc cho dư luận đặt nghi vấn gặp khó. Lần cuối cùng tiếp xúc trực tiếp với cổ đông, nhà đầu tư là ĐHĐCĐ thường niên 2018, Chủ tịch vẫn nhấn mạnh giọng rằng Hoa Sen đang ở đỉnh cao nội lực, nợ vay hay hàng tồn là chiến lược để Hoa Sen thực hiện hoá mục tiêu khép kín chuỗi giá trị, gia tăng kênh phân phối.

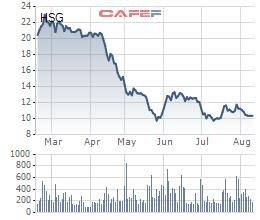

Trên thị trường, trong 6 tháng gần đây, giá cổ phiếu HSG tiếp đà giảm 43% xuống mức 10.350 đồng/cp (chốt phiên 10/8).

Biến động cổ phiếu HSG 6 tháng qua

Theo Trí thức trẻ

[elementor-template id=”16904″]