“Ma trận” chuyển giá và lời giải

Một trong những trường hợp điển hình về chuyển giá thông qua liên kết là Adidas Việt Nam.

Hoạt động chuyển giá ngày càng phức tạp, tinh vi và không ngừng gia tăng. Song, hành lang pháp lý về chống chuyển giá ở Việt Nam hiện vẫn thiếu đồng bộ, chưa bịt kín lỗ hổng, hiệu lực thấp. Vậy đâu là lời giải cho bài toán chuyển giá?

1001 chiêu chuyển giá

Nổi bật nhất có thể kể đến các “chiêu” mà doanh nghiệp thường sử dụng như chuyển giá thông qua tăng chi phí đầu vào; Chuyển giá thông qua hạ thấp giá bán sản phẩm; Chuyển giá thông qua nâng khống giá trị tài sản hữu hình và tài sản vô hình trong quá trình đầu tư và góp vốn liên doanh, liên kết; Chuyển giá thông qua cơ chế giá cung cấp dịch vụ; Chuyển giá thông qua định giá tiền bản quyền thương hiệu rất cao so với giá trị thực; Chuyển giá thông qua chi trả lãi vay vốn sản xuất kinh doanh;…

Điển hình là trường hợp chuyển giá thông qua nâng khống giá trị tài sản và tăng chi phí đầu vào của Công ty Hualon Corporation Việt Nam chuyên sản xuất sợi và dệt vải với 100% vốn đầu tư nước ngoài. Gần 20 năm hoạt động tại Việt Nam, Hualon liên tục báo lỗ. Tính đến hết năm 2010, số lỗ lũy kế của công ty tới hơn 1.000 tỷ đồng.

Mặc dù bị lỗ nhưng công ty vẫn liên tục mở rộng sản xuất. Chỉ đến khi, cơ quan thanh tra thuế vào cuộc, những bất minh trong con số lỗ khủng trên mới được đưa ra ánh sáng. “Chiêu” chuyển giá được công ty này thực hiện thông qua việc hô biến trên sổ sách dây chuyền máy móc phế thải thành hàng xịn rồi nâng khống giá nhập. Tổng giá vốn đã được Hualon nâng khống lên tới 1.156 tỷ đồng. Nhờ phi vụ nâng khống như vậy, Hualon đã qua mặt ngành thuế để báo số lỗ lũy kế “ảo” lên tới 956,2 tỷ đồng.

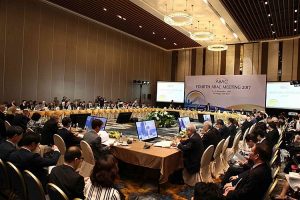

Một trong những trường hợp điển hình về chuyển giá thông qua liên kết là Adidas Việt Nam. Adidas Việt Nam đăng ký hoạt động kinh doanh tại Việt Nam trong vai trò là nhà phân phối bán buôn nhưng thực tế lại phát sinh chi phí hỗ trợ vật dụng cho nhà bán lẻ, tiền tiếp thị quốc tế, phí quản lý vùng, tiền hoa hồng mua hàng.

Nhà máy Adidas Việt Nam

Đặc biệt, Adidas Việt Nam không phải là nhà sản xuất, nhưng lại thanh toán cho Công ty Adidas AG phí bản quyền 6%, chi phí tiếp thị quốc tế 4% doanh thu ròng đối với các sản phẩm được tiêu thụ và cả giá trị sản phẩm được cấp phép.

Ngoài ra, Adidas Việt Nam cũng phải trả chi phí hoa hồng mua hàng cho Addias International Trading B.V, với tỷ lệ 8,25% giá trị mỗi giao dịch… Chính vì phát sinh quá nhiều chi phí trung gian đã khiến Adidas Việt Nam luôn luôn thua lỗ và không phải nộp thuế thu nhập.

Không chỉ hai công ty trên mà hàng loạt công ty chè ở Lâm Đồng đã liên tục báo lỗ trong khi các doanh nghiệp chè Việt Nam đều có lãi và nộp ngân sách nhà nước. Cụ thể là Công ty Chế biến trà Ô Long Jun Chow của Đài Loan đầu tư vào Việt Nam với số vốn chỉ 6,344 tỷ đồng. Sau 4 năm hoạt động, tổng số lỗ lũy kế của công ty lên đến 23,903 tỷ đồng, tức gấp 3,7 lần vốn đầu tư.

Tương tự là Công ty Jun Chow, Công ty Trà Đài Loan có số vốn đầu tư đăng ký là 10,427 tỷ đồng nhưng số lỗ lũy kế đã lên đến 17,7 tỷ đồng. Để bù vốn do bị thua lỗ, các doanh nghiệp này đã được các công ty mẹ ở nước ngoài cho vay hỗ trợ với lãi suất rất cao do vậy tránh được các khoản thuế thu nhập.

Chế tài xử lý còn nhẹ

Đánh giá về sự phức tạp của hoạt động chuyển giá, TS. Hồ Đức Phớc, Ủy viên T.Ư Đảng, Tổng Kiểm toán nhà nước cho rằng, mặc dù thời gian qua, Việt Nam đã nỗ lực xây dựng và ban hành nhiều chủ trương và chính sách nhằm thiết lập và dần hoàn thiện khung pháp lý nhằm chống chuyển giá, tuy nhiên, hành lang pháp lý về chống chuyển giá ở Việt Nam hiện nay vẫn thiếu đồng bộ, chưa bịt kín lỗ hổng, hiệu lực thấp.

Việc thực hành pháp luật trong việc chuyển giá chưa hiệu quả, hiệu lực chưa cao. Hoạt động chuyển giá đang có diễn biến phức tạp, tinh vi và không ngừng gia tăng không chỉ ở các doanh nghiệp FDI mà ngay cả ở các doanh nghiệp trong nước đã đặt ra những thách thức không nhỏ đối với công tác quản lý nhà nước về hoạt động chuyển giá, TS. Hồ Đức Phớc cho hay.

Còn các chuyên gia nhận định, một trong những nguyên nhân dẫn đến hành vi chuyển giá là có sự chênh lệch thuế do áp dụng thuế suất ưu đãi và các ưu đãi khác như miễn, giảm thuế là tiền đề để các doanh nghiệp thực hiện hành vi chuyển giá.

PGS., TS. Nguyễn Đình Hòa, quyền giám đốc Trường Đào tạo và Bồi dưỡng nghiệp vụ kiểm toán cho rằng, khó xác định quan hệ liên kết để từ đó áp dụng các quy trình, thủ tục kiểm tra đánh giá về mức phù hợp của giá giao dịch. Tình trạng thanh toán dùng tiền mặt còn phổ biến ở nước ta là mảnh đất màu mỡ, thuận lợi để các tổ chức có mưu đồ trốn thuế có thể che giấu, không khai báo đầy đủ các giao dịch mà các cơ quan chức năng khó lòng kiểm soát được.

Thiếu sự phối hợp đồng bộ giữa cơ quan thuế và các cơ quan chức năng trong công cuộc chống chuyển giá, tạo kẽ hở để các đối tượng lợi dụng. Trình độ của các kiểm toán viên nhà nước còn hạn chế về ngoại ngữ, tin học, về các chuẩn mực kế toán, kiểm toán quốc tế và hiểu biết chung về khung pháp lý liên quan đến các lĩnh vực kinh doanh và luật pháp quốc tế, PGS., TS. Nguyễn Đình Hòa nêu rõ.

TS. Đỗ Thiên Anh Tuấn, Đại học Fulbright Việt Nam khẳng định, thiết chế pháp lý của Việt Nam còn yếu kém gây khó khăn cho công tác chống chuyển giá. Ngoài các lỗ hổng của quy định pháp luật thì năng lực xử lý, chế tài đối với các hành vi vi phạm pháp luật thuế còn nhẹ, chưa đủ sức ngăn ngừa và răn đe. Nhiều doanh nghiệp nợ thuế kéo dài nhưng cơ quan chức năng không xử lý hình sự được. Các vụ kiện về thuế thường đi vào bế tắc, tốn kém nhưng không mang lại kết quả tích cực.

Để giải được bài toán chuyển giá, các chuyên gia khuyến cáo, cần thu hẹp các ưu đãi thuế. Nghiên cứu giao quyền điều tra cho cơ quan thuế. Hoàn thiện hành lang pháp lý về kiểm soát chuyển giá. Minh bạch, rõ ràng về ưu đãi thuế đối với doanh nghiệp FDI./.

VOV

[elementor-template id=”16904″]