Vì sao lãi suất vẫn khó giảm năm 2018?

“Suy cho cùng, nợ xấu chỉ là một phần nguyên nhân, còn chi phí quá cao của doanh nghiệp mới là nguyên nhân chính khiến lãi suất ngân hàng cao. Chúng ta kỳ vọng lãi suất cho vay doanh nghiệp giảm nhưng trên thực tế, nguồn lực để có thể giảm thì rất ít”, TS.Lê Xuân Nghĩa nói.

Một năm thành công của nhà điều hành

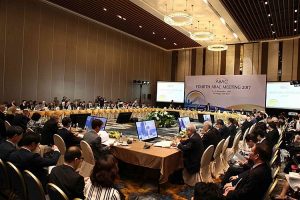

Năm 2017, ngành ngân hàng đã được thông qua 2 hành lang pháp lý quan trọng về giải quyết nợ xấu , luật tín dụng. Phát biểu tại Hội thảo “Cơ hội đầu tư – kinh doanh 2018” do BizLIVE phối hợp với Trung tâm Tin tức VTV24 tổ chức mới đây, TS. Lê Xuân Nghĩa, chuyên gia tài chính ngân hàng đánh giá, khu vực tài chính bao gồm cả ngân hàng trong năm qua đã có nhiều thành công trong chính sách tiền tệ.

“Thành công ở đây không phải là đưa ra chính sách tốt mà hành động thực thi chính sách tốt. Chính sách của Việt Nam tốt nhưng hành động lại không mấy khi tốt. Tuy nhiên, năm 2017 chúng ta đã kiên định với mục tiêu dài hạn, không để cho mục tiêu ngắn hạn và thành tích chính trị phá bỏ mục tiêu dài hạn. Các tổ chức quốc tế đánh giá cao điều này”, TS. Nghĩa nói.

Điều hành lãi suất cũng lấy mục tiêu dài hạn. Chính phủ mong muốn giảm lãi suất, giảm tỷ giá để hỗ trợ kinh doanh nhưng khối ngân hàng chưa có điều kiện giảm nhiều nên phần lớn vẫn kiên trì các mục tiêu ổn định và dài hạn.

Lòng tin vào hệ thống ngân hàng được cải thiện, các xếp hạng về ngân hàng được thay đổi theo hướng tích cực. Triển vọng xếp hạng của Việt Nam được chuyển từ “tiêu cực” sang “ổn định” và nay là triển vọng “ổn định tích cực”. Nợ xấu giảm từ 17% (2014), xuống 12% (2016) và 9,4% (2017).

Theo đánh giá của ông Nghĩa, đây là những tiến bộ đáng kể do nền tảng tài chính được cải thiện tốt, bao gồm tổng tài sản, vốn chủ sở hữu và khả năng sinh lời. Chỉ số sinh lời tăng gần gấp đôi, lên tới 11%, có ngân hàng vượt mức 14-15%, đạt mức trung bình khá của khu vực Đông Nam Á.

Trong khi đó, công cuộc tái cấu trúc hệ thống ngân hàng và toàn hệ thống nói chung đã đạt kết quả bước đầu và tạo lòng tin nhất định cho các nhà đầu tư cũng như người dân, tạo triển vọng sáng sủa hơn trong năm 2018.

Theo dự báo của chuyên gia, năm 2018 ngành ngân hàng vẫn duy trì được sự ổn định, tích cực và có thể cải thiện các mục tiêu dài hạn.

“Năm 2018, lạm phát vẫn mức dưới 4%, lãi suất ổn định, có thể giảm nhẹ, tỷ giá ổn định. Tôi dự đoán, kiểm soát tín dụng với bất động sản sẽ như năm 2017, tức kiểm soát hợp lý, không siết vào nhưng cũng không nới lỏng làm thị trường bùng nổ. Cho vay tiêu dùng tiếp tục tăng mạnh, càng ngày đóng góp lớn vào tăng trưởng kinh tế”, ông Nghĩa nói.

Vẫn khó giảm lãi suất

Về thách thức 2018, theo chuyên gia, có 4 thách thức chính.

Thứ nhất, từ tài chính quốc tế, ông Donal Trump đã quyết định gỡ bỏ một số kiểm soát, hạn chế đối với tài chính ngân hàng, đặc biệt là đối với thị trường chứng khoán Mỹ.

Thứ hai, doanh nghiệp Việt Nam, trong đó có cả ngân hàng, vẫn rất yếu, yếu nhất là vốn và nhân lực. Do đó, việc muốn đưa công nghệ mới vào cũng rất khó, muốn nâng cao kỹ năng quản lý, tiếp cận các chuẩn mực quốc tế cũng vô cùng khó khăn.

“Đây là vấn đề lâu dài mà chiến lược phát triển quốc gia cần quan tâm, làm thế nào để khu vực doanh nghiệp có sức cạnh tranh tốt hơn”, ông Nghĩa nói.

Thứ ba, theo chuyên gia, là rủi ro chính quyền. Doanh nghiệp phải bỏ ra chi phí không hề nhỏ để chống đỡ rủi ro này.

Thứ tư, là lãi suất cho vay sẽ vẫn rất khó giảm. “Theo nghiên cứu của chúng tôi, nếu lãi suất giảm xuống mức 3,8%-4%/năm, hệ thống ngân hàng sẽ rơi vào bẫy thanh khoản, tức dân chúng không gửi tiền nữa, mà sẽ vác tiền đi mua vàng, USD và đầu tư vào các kênh khác”.

“Suy cho cùng, nợ xấu chỉ là một phần nguyên nhân, còn chi phí quá cao của doanh nghiệp mới là nguyên nhân chính khiến lãi suất ngân hàng cao. Chúng ta kỳ vọng lãi suất cho vay doanh nghiệp giảm nhưng trên thực tế, nguồn lực để có thể giảm thì rất ít”, TS.Nghĩa nói.

Đồng quan điểm, TS.Cấn Văn Lực, Chuyên gia Kinh tế trưởng BIDV cũng cho rằng, khả năng giảm lãi suất trong thời gian tới là rất ít do lãi suất đầu vào khó giảm. Trong khi đó, dù vấn đề nợ xấu hiện đã được xử lý nhanh hơn nhờ Nghị quyết 42 nhưng để giải quyết triệt để thì không phải ngày một ngày hai mà cần cả một quá trình. Khi chưa thể xử lý nợ xấu nhanh hơn, hiệu quả hơn thì chưa thể giảm lãi suất.

Thứ nữa, chênh lệch giữa lãi suất đầu vào và đầu ra của các ngân hàng Việt Nam đang ở mức tương đối thấp so với khu vực, chỉ 2,2%-2,4%, so với Trung Quốc khoảng 3%, Philippines, Indonesia khoảng 2,8%-3%. Trong khi đó, chi phí giao dịch kinh tế của Việt Nam rất cao.+

Theo Trần Thúy

BizLive